🎧, liebe Cruncher!

Apple, Microsoft, Google – jeder kennt die Geschichte dieser IT-Giganten und ihrer Gründer. Und SAP? Nun ja… Die machen halt irgendwas mit Unternehmenssoftware.

Dabei kaufen 98 der 100 größten Firmen der Welt Software in Walldorf. Der OMR-Podcast „Die SAP Story” erzählt die Geschichte hinter Deutschlands wertvollstem Unternehmen – es geht um ungezählte Nachtschichten, über Ehrgeiz und Konkurrenz, über riskante Entscheidungen und glückliche Wendungen. Und ein nackter Hintern kommt auch vor.

Unbedingte Hörempfehlung. ☝️

Roland Lindenblatt, Lead Editor marketscrunch ([email protected])

Jonathan E. Klein, Associate Editor marketscrunch ([email protected])

Before The Bell

Agenda 251030

🇺🇸: BIP (Q3)

🇪🇺: EZB-Ratssitzung, Ergebnis; Index Wirtschaftsstimmung (Okt)

🇯🇵: BoJ, Ergebnis der geldpolitischen Sitzung

🇩🇪: Verbraucherpreise (Okt)

📊: Aixtron, Amazon, Baader Bank, Deutsche Lufthansa, Hellofresh, Kion, Knorr-Bremse, Mastercard, Merck & Co, Puma, Schneider Electric, Scout24, Stellantis, Volkswagen, Wacker Chemie (alle Q3); Apple (Q4)

Top Story: Fed entscheidet im Blindflug – Zinssenkung trotz Datenmangel

Fed-Chef Powell: Zwischen Zinssenkung und Shutdown-Stress

Was ist passiert: Die US-Notenbank Fed hat eine doppelte Lockerung verkündet – neben der erwarteten Zinssenkung um 0,25 % beendet sie im Dezember auch ihr Programm zum Quantitative Tightening

Cutting Season: Die Fed senkt den Leitzins zum zweiten Mal in Folge auf 3,75-4 % – den niedrigsten Stand seit Ende 2022. Laut Fed-Chef Powell ist eine weitere Zinssenkung im Dezember aber keineswegs vorprogrammiert 🤫

Hire is Lower: Begründet wurde die Senkung vor allem mit zunehmenden Abwärtsrisiken für den Arbeitsmarkt – zuletzt hatten unter anderem Amazon $AMZN ( ▲ 1.62% ), UPS $UPS ( ▼ 0.54% ) und GM $GM ( ▼ 0.34% ) den Abbau Tausender Stellen angekündigt

Die Details: Gleichzeitig beendet die Fed ab 1. Dezember ihr dreijähriges Quantitative-Tightening-Programm, das die Geldmärkte auf Entzug gesetzt hatte

Reasoning: Seit 2022 ließ die Fed ihre Anleihebestände einfach auslaufen, was dem Markt Liquidität entziehen sollte (think: Inflationsbremse)

Easy Does It: Nach Anzeichen für Störungen im kurzfristigen Kreditmarkt und Sorgen über mögliche Finanzierungsengpässe bei Banken kehrt die Fed nun zum Quantitative Easing zurück (think: mehr Liquidität, mehr Schwung für die Wirtschaft)

Blurry Vision: Normalerweise steuert die Fed mit chirurgischer Präzision durch einen Datendschungel aus Arbeitsmarkt-, Inflations- und Wachstumszahlen – doch momentan muss sie mit Ersatzdaten und Bauchgefühl operieren 🫣

Blind Date: Denn wegen des seit 29 Tagen andauernden Government Shutdowns fehlen der Fed kritische Daten wie der September-Arbeitsmarktbericht – Powell & Co. navigieren also im wirtschaftspolitischen Nebel

Well-Timed: Eine letzte Messung vor dem Shutdown zeigte lediglich moderate Inflationszahlen – was Powell & Co. die Zinssenkung erleichterte

Warum das wichtig ist: Weil nach dem Fed-Entscheid heute alle nach Europa schauen 🇪🇺

On Snooze: Die EZB dürfte die Zinssätze heute zum dritten Mal in Folge unberührt lassen – mit einem Leitzins von 2 % hat die EZB momentan in etwa ein neutrales Niveau erreicht, das die Wirtschaft weder bremst noch beschleunigt – also die perfekte Ausrede, um nichts zu tun

Wait & See: EZB-Chefin Lagarde signalisierte zuletzt wenig Dringlichkeit für weitere Schritte – die Märkte rechnen inzwischen mit einer längeren Pause bis weit ins Jahr 2026 (vorausgesetzt, externe Schocks bleiben aus) 👀

Further Reading: Reuters, Financial Times, Wall Street Journal

UNSER PARTNER: AMERICAN EXPRESS

Die einzige Kreditkarte, bei der der Champagner inklusive ist.

Worum geht’s: Die American Express Platinum ist der einzige Luxus, der sich selbst bezahlt macht.

Ganz konkret: Für nur €60 / Monat (€720 / Jahr) bekommst Du €200 Reise-, €150 Restaurant- und €90 Shoppingguthaben – zusammen €440.

On top: €340 Startguthaben nur für kurze Zeit. Macht bereits €780 Gesamtwert im ersten Jahr – also €60 mehr, als die Karte kostet.

Heißt: Im ersten Jahr bekommst Du effektiv Geld zurück – und wenn Du im Lounge-Bereich das Champagner-Buffet ernst nimmst, lohnt sich’s sogar noch mehr (aber bitte stilvoll).

Earnings Roundup: Von Big Tech bis Big Trouble

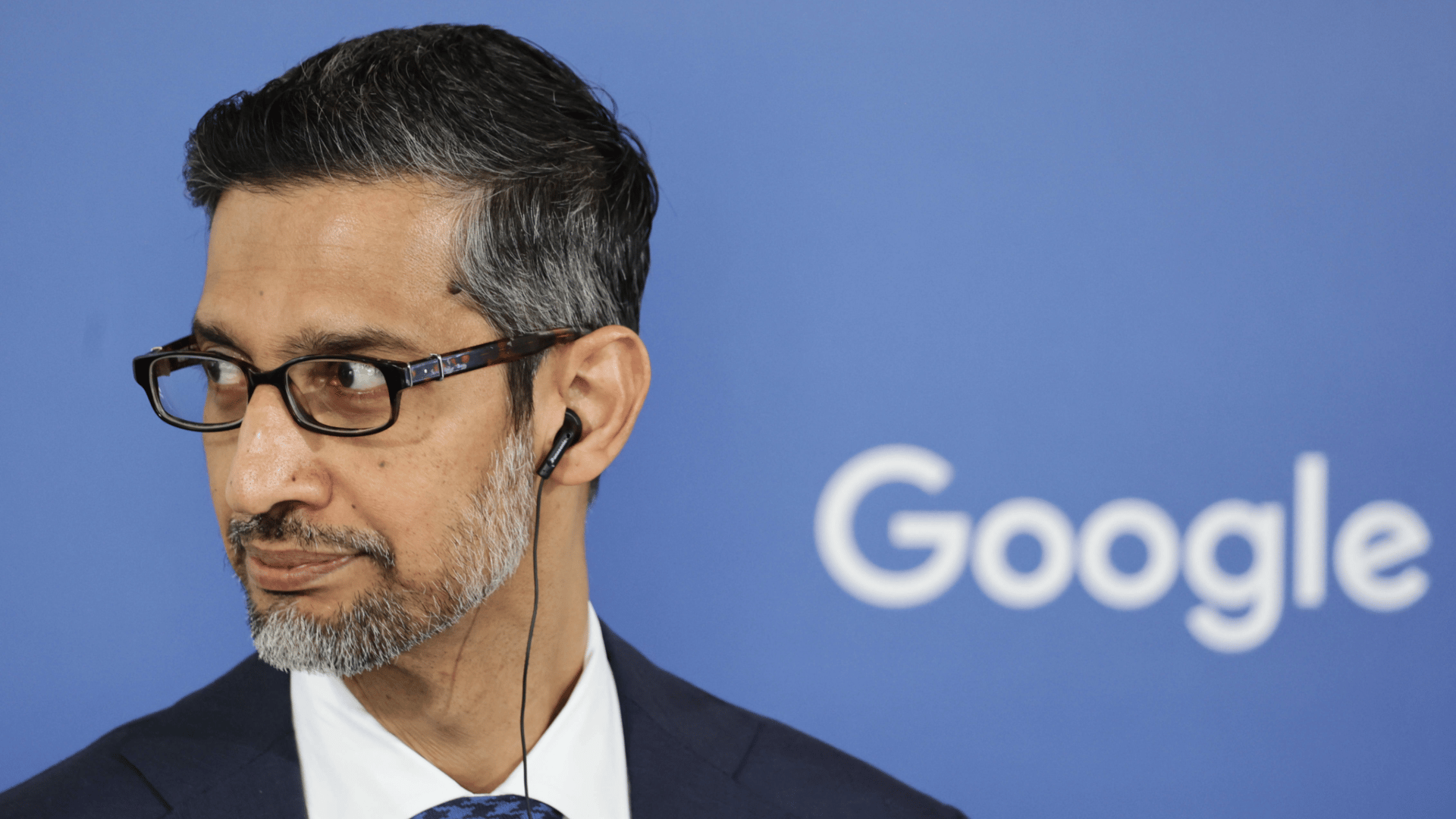

Alphabet-CEO Sundar Pichai: Knackt dank Cloud-Wachstum Umsatzrekorde (Foto: IMAGO / NurPhoto)

Was ist passiert: Die Berichtssaison ist in vollem Gange – während in den USA drei der Mag7 ihre Bücher öffnen, legen in Deutschland vier DAX-Schwergewichte ihre Zahlen vor

Cloud Nine: Die Google-Mutter Alphabet $GOOG ( ▲ 1.4% ) durchbricht erstmals die $100-Mrd.-Umsatzmarke in einem Quartal – getrieben von einem 34 %-Wachstum der Google Cloud dank hoher Nachfrage nach KI-Infrastruktur – was die Aktien um 6 % steigen lässt 📈

Tax Attack: Meta $META ( ▲ 0.52% ) übertrifft mit einem Umsatzsprung von +26 % YoY die Erwartungen – doch eine $15,93-Mrd.-Steuerrückstellung drückt das Ergebnis – und die Aktie um 7% nach unten 📉

Money Machine: Microsoft $MSFT ( ▲ 0.4% ) überzeugt mit einem Umsatzanstieg von 18 % auf $77,67 Mrd. und einem Cloud-Wachstum von 40 % – mit einem Auftragsbestand von $392 Mrd. hat der Softwarekonzern mehr verbindliche Zusagen als mancher Staatshaushalt

Warum das wichtig ist: Die amerikanischen Big Techs übertreffen sich im KI-Wettrennen erneut selbst – und zeigen, dass sich der Hype (derzeit) in handfeste Umsätze und Gewinne ummünzen lässt. In Deutschland bleibt das Bild gemischt 👇🏼

Frankfurt’s Finest: Die Deutsche Bank meldet für das Q3 einen Rekordgewinn von €1,56 Mrd., was die Aktie um rund 5 % steigen ließ – auch die Fondstochter DWS legte zu und erreichte mit knapp €1 Bio. verwaltetem Vermögen einen neuen Rekord 💰

Upside Down: Adidas erlebt nach soliden Quartalszahlen aber unbedachten Worten zu zurückhaltenden US-Einzelhändlern einen Kursrutsch von bis zu 10 %. Bei Mercedes-Benz hingegen bricht der Gewinn um 31% auf €1,19 Mrd. ein – die Aktie legte trotzdem um 5% zu, weil Analysten Schlimmeres befürchtet hatten

Self-Care: Der weltgrößte Chemiekonzern BASF rechnet mit einer anhaltenden Konjunkturflaute bis 2026 – während das operative Ergebnis im Q3 sank, will man €4 Mrd. für Aktienrückkäufe ausgeben – die Aktie stieg in der Folge um knapp 1%

Further Reading:Reuters, Reuters, Der Aktionär, Manager Magazin, Handelsblatt

Top Reads

💸 Nvidia $NVDA ( ▲ 3.01% ) hat als erstes Unternehmen überhaupt die $5-Bio.-Marke beim Börsenwert geknackt – nur drei Monate nach Erreichen der $4-Bio.-Schwelle. Der KI-Chipgigant festigt damit seine Position als wertvollstes Unternehmen der Welt. (Deep Dive)

✈️ Boeing $BA ( ▲ 0.01% ) muss bei seiner Langstrecken-Baureihe 777X erneut auf die Bremse treten und verschiebt die Auslieferung auf Anfang 2027 – sieben Jahre später als ursprünglich geplant. Das kostet den krisengeplagten Flugzeugbauer $4,9 Mrd. an Abschreibungen und drückt das Quartalsergebnis mit einem Nettoverlust von $5,34 Mrd. tief in die roten Zahlen – während der Umsatz mit $23,3 Mrd. die Erwartungen deutlich übertraf. (Deep Dive)

📈 Airbus hebt mit seinen Quartalszahlen ab: Der Boeing-Rivale steigerte seinen Gewinn um 38 % auf €1,94 Mrd., während der Umsatz um 14 % auf €17,83 Mrd. kletterte. Besonders das Geschäft mit dem Bestseller A320 brummt. (Deep Dive)

🚕 Uber will künftig 100.000 Robotaxis auf seiner Plattform anbieten und setzt dabei auf neue Autocomputer von Nvidia $NVDA ( ▲ 3.01% ). Die ersten Fahrzeuge mit Nvidias "Drive AGX Hyperion 10"-Plattform sollen 2027 verfügbar sein, darunter mindestens 5.000 Fahrzeuge von Stellantis. (Deep Dive)

🤝 Südkorea verkündet einen $350-Mrd.-Handelsdeal mit den USA, bei dem Seoul $200 Mrd. in bar zahlt und weitere $150 Mrd. in gemeinsame Schiffbauprojekte investiert – im Gegenzug senken die USA ihre Autozölle von 25 % auf 15 %, was südkoreanische Hersteller mit japanischen Konkurrenten gleichstellt. (Deep Dive)

Optional Reads

Home 🥨

Dax: Anleger warten auf Fed-Entscheid, Quartalszahlen überzeugen (Deep Dive)

Industrie: Warnt vor Kostenschock durch steigende Trassenpreise der Bahn (Deep Dive)

VDMA: Warnt vor US-Zöllen auf +50% deutscher Maschinenexporte (Deep Dive)

Porsche SE: Prüft Einstieg bei VW-Motorentochter Everllence (Deep Dive)

BDF: Deutsche Flughäfen bleiben 10% unter Vor-Corona-Niveau (Deep Dive)

World 🌎

Wall Street: Reagiert ernüchternd auf Fed-Aussagen (Deep Dive)

Asiatische Börsen: KI-Optimismus und US-Zollsenkungsaussichten treiben Kurse (Deep Dive)

CBO: US-Shutdown kostet Wirtschaft bis zu €14 Mrd. dauerhaft (Deep Dive)

Lockheed Martin: Investiert $50 Mio. in Saildrone für bewaffnete Seedrohnen (Deep Dive)

PwC: E-Autos erreichen Rekordanteil von 21% bei Neuwagen weltweit (Deep Dive)

ANZEIGE

Job Board

📌 ARX Robotics: Founder Associate, Munich

📌 WeSort.Ai: Chief of Staff, Würzburg

📌 FoodLabs: Chief of Staff to General Partner, Berlin

📌 EGYM: Product Manager, Munich

📌 every®: Head of Digital Product, Berlin

📌 Bloomreach: Senior AI Product Manager, Prag/Remote

📌 White Star Capital: VC Associate, London

📌 Aurum Impact: VC Associate / Investment Manager, Munich

📌 BWK: Junior Investment Manager Private Equity, Stuttgart

📌 Endeit Capital: Investment Manager, Hamburg

📌 First Momentum Ventures: Investment Manager / Principal Software, Munich

What Do You Meme?

CRUNCHING ON

dealscrunch: Tägliche News aus PE, M&A und VC. ➡️ Hier anmelden

cryptocrunch: Tägliche Updates zu BTC, ETH & Co. – nicht nur für HODLer. ➡️ Hier anmelden

aicrunch: News, Trends und Tools aus der KI-Branche. ➡️ Hier anmelden

immocrunch: Unternehmen, Projekte, Personalien – Fachwissen für die Immobilien-Branche, jeden Morgen um 6:00 Uhr. ➡️ Hier anmelden

consultingcrunch: Die wichtigsten Updates und Personalien, jeden Montag – für alle mit und ohne Senator-Status. ➡️ Hier anmelden

Wie fandest du die heutige Ausgabe?

✏️ Wurde dir diese E-Mail weitergeleitet? Dann melde dich hier an, um marketscrunch werktäglich um 6:00 Uhr in deiner Inbox zu haben.